Home>> Our Business>> Solution for Banking>> Collateral Management System

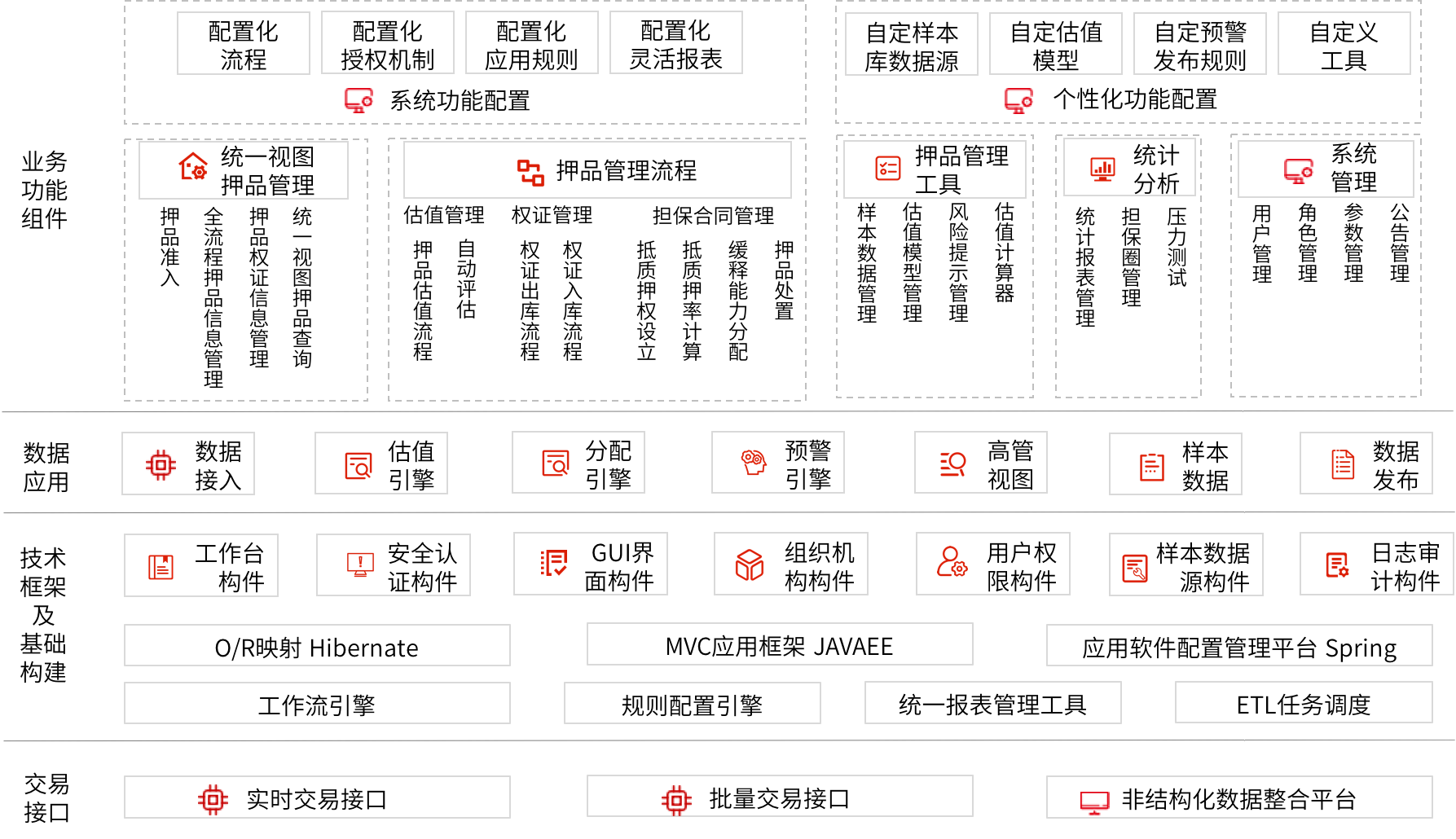

高伟达新一代信用风险缓释管理系统采用分层、组件化模式设计,层与层之间通过松耦合的方式集成,使系统具有较高的灵活性和扩展性,便于系统将来的扩展应用,主要包括外部系统接入、交易总线、基础构件及中间技术区、业务功能应用区等,系统主要核心功能:

全生命周期全流程管理功能:与整个信贷管理流程紧密结合,对进入授信业务流程的押品,进行整个“授信生命周期”的全流程管理,从授信前的押品选择和押品价值评定,到授信发放时的抵质押权设立,押品实物资料管理,授信后的押品检查重估和价值跟踪,直至最后贷款结清押品释放或作为抵贷资产的处置,全程动态监控,确保押品准确、一致、安全、有效;

押品统一视图管理:从管理应用需求出发,制定了押品的标准化业务数据指标,规范了数据接入和采集要求,构建全行统一的押品统一视图,并可以为全行提供统一的押品数据发布平台;

押品实物管理:实现在押品全生命周期管理过程中产生的所有实物资料的动态管理及实时监控;包含实物资料信息采集、抵押登记管理、出库、入库、借出、归还流程;明确记账规则,实现表外账的自动记账及每日对账功能确保账账相符;提供实物资料登记薄,及盘库核对,确保账实相符;并提供对关键实物资料的监控机预警如已抵押登记未入库预警、实物资料借出未归还等预警功能;

押品评估管理:支持预评估、外部评估、内部评估、直接评估等多种方式评估;支持对外评结果的复核功能;

押品估值模型:拥有基于灵活配置的先进、成熟、准确的押品估值模型,覆盖住宅和商用房、汽车、机器设备、收费权、土地使用权、在建工程、股票、有价单证等大多押品种类;

缓释分配模型:根据分配规则实现债项、押品自动拆分,最终形成虚拟的一对一关系,以满足监测预警、统计分析和优化风险加权资产(RWA)等业务需求;

重估管理:系统支持多种基于配置的押品估值模型及预警机制,通过基于配置的押品重估方式对押品进行灵活的价值重估,及时掌握押品最新价值,并根据预警机制对异常押品进行提示报警,以便银行能及时处理,确保风险缓释有效性;

风险预警提示管理:面押品风险预警的动态监测机制,重点强化对抵质押权的有效性、押品价值及缓释能力变动情况的监控预警,利用IT电子化手段,实现押品风险预警自动、高效管理;预警类型包括:押品不足值预警、押品到期未重估预警、押品重估提示、重复抵质押预警、押品价值波动(高估或低估)的提示、权证领用归还提示、保险到期续保提示、权证入库时间提示等预警功能;

统计分析:系统具备灵活多样化的报表及统计分析手段,对押品进行集中度分析,变现能力分析和压力测试,可很好的预测未来的押品真实情况,具有良好的参考价值,为管理者提供经营决策支持,提升银行押品管理水平;

压力测试:系统提供压力测试工具,能够在线进行压力测试场景设计,实时生产压力测试结果报告,从多角度分析缓释覆盖率,集中度,价值波动等风险,可很好的预测未来的押品真实情况,具有良好的参考价值,为管理者提供经营决策支持,提升银行押品管理水平。

基础支撑功能:系统使用高伟达经过多年经验积累而形成的一系列自有引擎工具及基础构件,这些引擎工具都是采用业界领先技术进行设计研发的,可实现配置化、参数化管理,具有较高的灵活性、扩展性和适应性;如报表工具能实现快速报表灵活定义并发布、数据钻取、多维度分析等。通过使用这一套先进成熟、灵活的工具引擎,能快速实现系统的研发交互、及简单易行的维护管理,对银行各种需求具有很强的适应性。

建立专业化的押品业务团队,以及拥有国有、政策性、股份制、城商行等不同层次银行丰富的信用风险缓释咨询经验,成功帮助客户起建立完善的信用风险缓释管理体系以及IT系统

覆盖押品全生命周期的专业管理系统,有效控制全流程各个风险点,并提供通用传输接口设计,实现押品产品根据行方需求与项目群外系统实现实时/批量交易,快速实现系统交互运行。

提供统一的押品视图管理,构建标准化的数据指标,统一数据接入和对外发布标准,从而搭建起全行统一的押品数据集市。

充分考虑资本计量、资产分类等各类管理应用需求制定的押品数据标准,并提供专业、完善的押品数据治理服务。

覆盖国内主流押品类型的先进估值模型管理方式,提供先进的押品估值模型,与国内最佳房产数据供应商建立战略合作,形成完善的银行内评样本库方案,不仅解决了银行应用市场比较法的难题,还大幅提升了房地产押品数据质量。内嵌先进的估值引擎,运用样本库、专业房地产估价数据等技术,为银行提供准确、便捷的估值工具,迅速为银行建议押品内评能力。

提供专业强大的缓释计量引擎,能够自动、科学地拆分复杂的担保关联关系,不仅满足资本计量的相关要求,还为银行建立了缓释工具作用的动态监测能力。

提供完善、实用的押品风险预警工具,形成预警信息的发布、响应、处置与反馈的闭环管理,为押品管理环节的主要操作风险以及押品不足值情况建立了自动化、批量化的预警体系。

提供多样化多维度的押品统计分析,服务管理决策和提升风险反应敏感度,满足信息披露和押品集中度管理需要。

提供丰富、灵活可配置的参数化管理,对押品参数、系统参数等可以灵活进行设置调整,使得系统维护方便简单,并具有较强的适应性和扩展性。

某银行客户缺乏统一的押品管理系统,公司类贷款业务的押品管理在公司贷款业务系统,零售类贷款业务的押品管理在个人信贷业务系统。原有系统缺乏押品管理的价值认定、风险预警、报表汇总、数据分析等功能。押品管理工作大部分依靠线下手工作业,导致工作效率低、工作质量不高、工作可控性差。

遵照新资本协议要求,以提高风险管理能力和精细化水平为宗旨,借鉴业内成功实践,初步建立符合业务发展战略和风险管理需要的信用风险管理体系。通过建设全行集中式的抵质押品管理系统,梳理行内押品管理流程,建立和完善抵质押品的估值和价值预警机制,构建估值管理体系,建立与押品评估机构的合作和管理方案,实现对全行信用风险缓释工具的有效管理和监控,从而提升抵质押品管理水平和风险缓释能力。通过押品管理项目建设成果的推广应用,稳步提升风险管理能力。