Home>> Our Business>> Solution for Banking>> Financial Big Data Platform

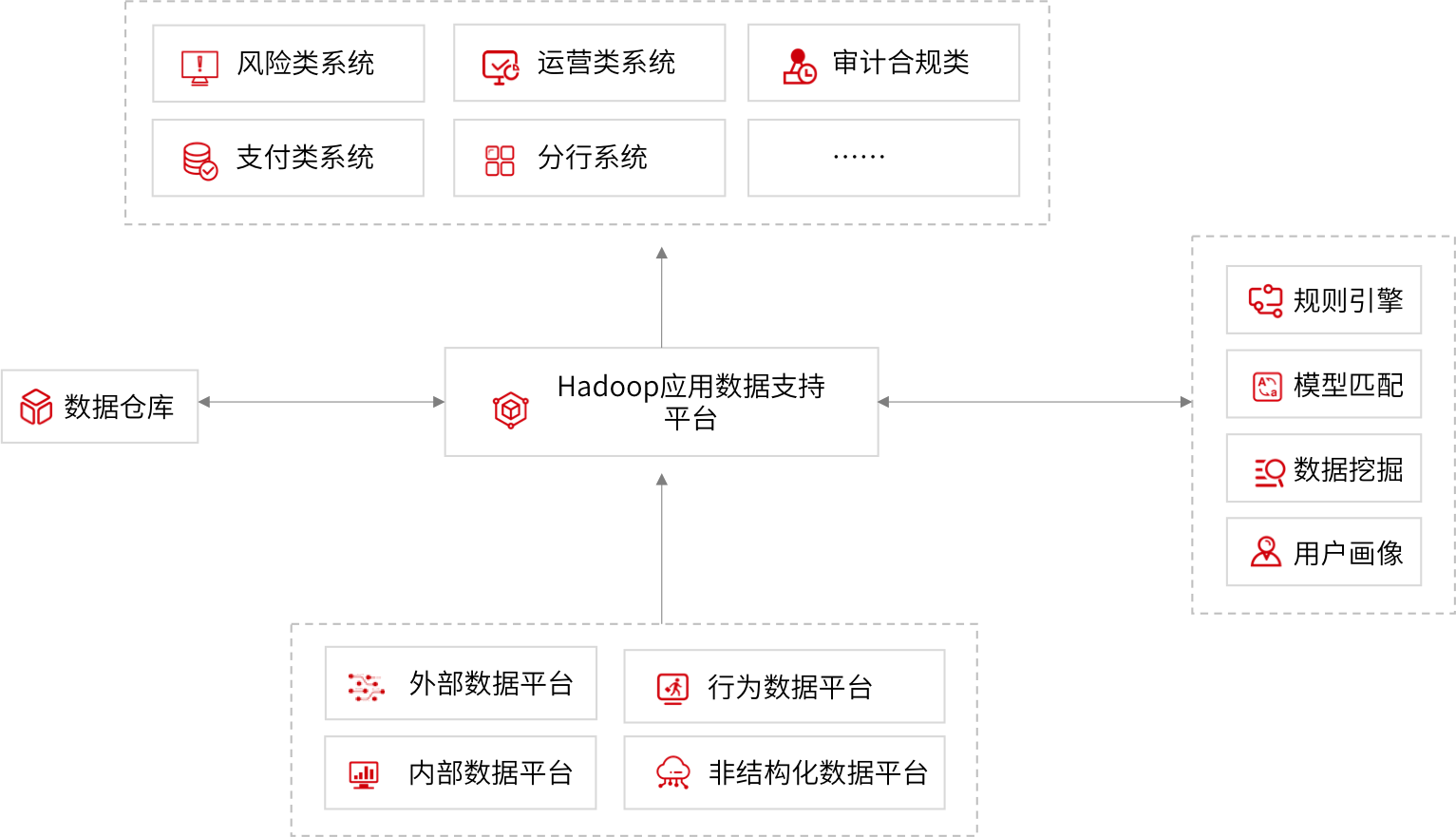

上海睿民科技基于对金融业务的深刻理解和大数据技术,结合公司专业团队丰富的金融软件建设经验与深厚的技术沉淀,打造一个以应用为导向、数据为核心、以Hadoop、Spark生态圈为主要技术,服务于金融风控、营销、运维优化的金融大数据平台。

大数据平台主要包括数据采集(结构化、非结构化、半结构化数据)、数据整合与分析、数据计算及应用,以及多模式(OPEN FILE、OPEN API、OPEN MGS)数据服务。

数据采集的任务就是把数据从各种数据源中采集和存储到数据存储上,期间有数据清洗、转换、加载以及数据治理工作。面向的数据源种类多:如基础业务数据、行为数据、日志信息、外部数据等;形式多样,分为结构化数据、流试数据、非结构化数据,最终形成标准数据,形成数据资产。

hdfs分布式文件系统实现海量数据存储,hbase提供数据实时读写,kafka消息队列实现数据缓存。

由于这种资金融通是以大数据云计算为基础,以大数据自动计算为主而非人工为主参与审批,成本低廉,不仅可以针对小微企业金融服务,而且可以根据企业生产周期灵活决定贷款期限。大数据金融不仅整合碎片化的需求和供给,而且拓展服务领域服务数以千万计的中小企业和中小客户,进一步拉低了大数据金融的运营与交易成本,边际成本低效益好。

以客户画像为基础,形成的客户标签是大数据平台的必要武器,包括个人客户画像和企业客户画像:个人客户画像主要指人口统计学特征、消费能力数据、行为偏好、风险偏好、信用评分等;企业客户画像主要指企业的生产、流通、运营、财务、销售和客户数据、相关产业链上下游等数据,全方位支持精准营销。

大数据金融记录了风险相关指标,可以实时给出信用评分,能够解决信用分配、风险评估、实施授权甚至是识别欺诈问题,利用分布式计算来做出风险定价、风险评估模型,建立在大数据金融基础上的风控科学决策能有效降低不良贷款率。由于大数据金融的信息处理和数据模型优势,不仅可以替代风险管理、风险定价,甚至可以自动生成保险精算。大数据能够通过海量数据的核查和评定,增加风险的可控行和管理力度,及时发现并解决可能出现的风险点,对于风险发生的规律性有精准的把握,将推动金融机构对更深入和透彻的数据的分析功能。

某商业银行“强化数据驱动、助力业务发展”,制定了大数据工作“快、准、全、智、易、先”的指导方针,明确各方面工作目标,结合改革转型关键举措,制定了具体工作任务,实现数据驱动,助力业务发展,搭建该商业银行全行级大数据中台。